sprawy społeczne ekonomia/biznes/finanse

Praca na czarno, by uniknąć ściągania długów z pensji. Prawie 60 proc. Polaków uważa, że takie zachowanie można usprawiedliwić

Zatrudnianie się i pobieranie pensji bez umowy, by uciec przed wierzycielami to najczęściej akceptowane przez Polaków nadużycie w sferze finansów. Ale co dziesiąty respondent potrafi też znaleźć uzasadnienie dla wyłudzania kredytów przy użyciu cudzych dokumentów.

To wnioski z raportu „Moralność finansowa Polaków 2024”, opublikowanego przez Związek Przedsiębiorstw Finansowych w Polsce (ZPF). To już 9. edycja badania, którego autorką jest prof. Anna Lewicka-Strzałecka, badaczka etyki życia gospodarczego. Partnerami raportu są: Biuro Informacji Gospodarczej InfoMonitor, EOS Poland, Ikano Bank, Ultimo.

- Głównym celem projektu jest cykliczna analiza moralności finansowej Polaków, opierająca się na ocenach poszczególnych nadużyć dokonywanych przez konsumentów oraz wskazaniach powodów usprawiedliwiania bądź braku usprawiedliwiania tych nadużyć - tłumaczy prof. Anna Lewicka-Strzałecka.

Praca na czarno to nie wszystko. Polacy potrafią usprawiedliwić również inne sposoby ucieczki przed wierzycielami

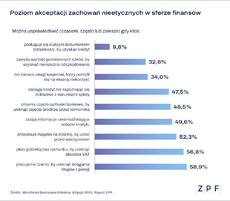

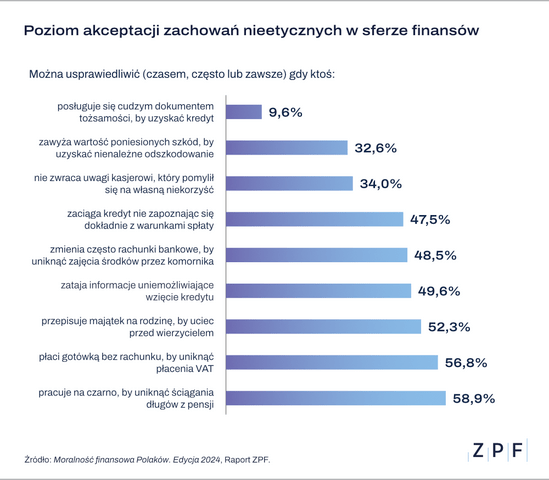

Najnowsza edycja raportu „Moralność finansowa Polaków” przynosi informację, że 58,9 proc. ankietowanych znajduje usprawiedliwienie dla pracy na czarno, by uniknąć ściągania długów z pensji. Z kolei dla 52,3 proc. respondentów możliwe jest zaakceptowanie przepisywania majątku na rodzinę, by uciec przed wierzycielem. Nieco mniej niż połowa badanych (48,5 proc.) przyznaje zaś, że można usprawiedliwić częstą zmianę rachunków bankowych, by utrudnić pracę komornikowi.

- Te wyniki dowodzą jednego: w Polsce panuje wysoki stopień przyzwolenia na niespłacanie zobowiązań - komentuje Marcin Czugan, prezes ZPF. - By usprawiedliwić akceptację nadużyć często używany jest argument, że w ten sposób konsumenci wyrównują rachunki chociażby z instytucjami finansowymi, komornikami czy urzędami skarbowymi - wskazuje.

Jak pokazuje badanie, ta argumentacja często prowadzi również do usprawiedliwiania płacenia gotówką, by uniknąć podatku VAT (56,8 proc.), a nawet niezwrócenia uwagi kasjerowi, który pomylił się na własną niekorzyść (34 proc.).

Wśród zachowań, dla których Polacy również znajdują usprawiedliwienie, można znaleźć np. zatajanie informacji uniemożliwiających wzięcie kredytu (49,6 proc.), a nawet posługiwanie się cudzym dokumentem tożsamości, by uzyskać kredyt (9,6 proc.).

Poziom przyzwolenia na nadużycia konsumenckie w obszarze finansów jest nadal na stosunkowo wysokim poziomie

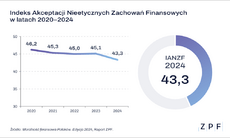

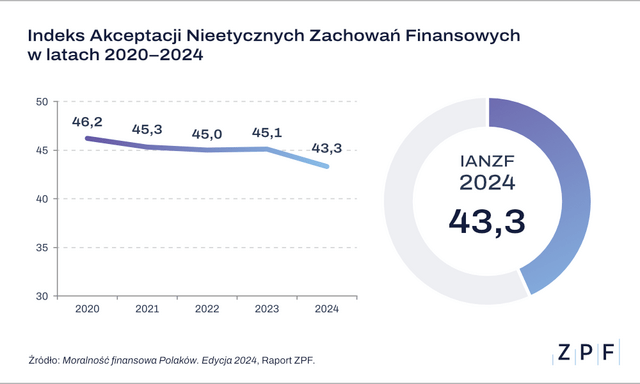

Efektem badania realizowanego przez ZPF jest Indeks Akceptacji Nieetycznych Zachowań Finansowych (IANZF). To miara społecznego przyzwolenia na naruszanie przez konsumentów norm prawnych bądź standardów etycznych w sferze finansów.

Tegoroczny wynik to 43,3 pkt. - Mimo nieznacznej poprawy w zakresie poziomu etycznych standardów Polacy nadal są skłonni usprawiedliwiać odstępstwa od zasad w ponad dwóch piątych badanych sytuacji - podkreśla prof. Anna Lewicka-Strzałecka. - Oznacza to, że poziom przyzwolenia na nadużycia konsumenckie w obszarze finansów, z nieznacznymi wahaniami, jest nadal na stosunkowo wysokim poziomie - dodaje.

Raport „Moralność finansowa Polaków 2024”. Komentarze

Poniżej prezentujemy opinie ekspertów, poświęcone wnioskom z badania „Moralność finansowa Polaków 2024”.

Marcin Czugan, prezes Związku Przedsiębiorstw Finansowych w Polsce

Już po raz dziewiąty przyjrzeliśmy się postawom Polaków wobec nadużyć, których dopuszczają się konsumenci na rynku finansowym. Niezmienne najczęściej usprawiedliwianym w naszym kraju zachowaniem jest praca na czarno po to, by uciec przed wierzycielami i uniknąć ściągania długów z pensji. Ale znaczny odsetek respondentów potrafi także usprawiedliwić chociażby przepisywanie majątku na rodzinę czy częstą zmianę rachunków bankowych. Tego typu działania są również postrzegane jako droga ucieczki przed wierzycielami.

Wyniki raportu „Moralność finansowa Polaków” prowadzą do ważnego wniosku: w Polsce panuje wysoki stopień przyzwolenia na niespłacanie zobowiązań. Można nawet zaryzykować stwierdzenie, że opisane przez nas zachowania bywają postrzegane jako przykład sprytu i nie są piętnowane w otoczeniu osób, które się ich dopuszczają.

Warto również zwrócić uwagę na to, że usprawiedliwienia dla nadużyć w sferze finansów często znajdują osoby, które już mają problemy ze spłatą zobowiązań, czują się skrzywdzone przez instytucje finansowe lub są niezadowolone z ich usług. W ich mniemaniu akceptacja nagannych zachowań to forma odpłacenia się podmiotom obecnym na rynku finansowym.

Sławomir Grzelczak, prezes BIG InfoMonitor

Choć ostatnie lata przyniosły szereg zauważalnych zmian w podejściu Polaków do usprawiedliwiania nieetycznych zachowań, to nadal wyniki badania nie napawają optymizmem. Obok najczęściej wskazywanego nadużycia Polaków w sferze finansów, czyli pracy na czarno, by uniknąć ściągania długów z pensji, mnie martwi również fakt, że aż co dziesiąty respondent potrafi znaleźć uzasadnienie dla wyłudzania kredytów przy użyciu cudzych dokumentów czy zaciągania kredytu bez zapoznania się z warunkami spłaty, co w rezultacie może niekorzystnie wpływać na chęć uregulowania zobowiązania i tym samym prowadzić do zadłużenia.

Pokazuje to także, że być może nadal za mało uwagi poświęcamy szerokiej edukacji społecznej

w zakresie niemoralnych postaw konsumentów i do czego takie zachowania mogą doprowadzić. Nie zdajemy sobie sprawy, że nawet drobne nadużycia w masowej skali decydują o sprawnym funkcjonowaniu gospodarki. Wpływają też negatywnie na rozwój przedsiębiorstw dotkniętych zjawiskiem niskiej moralności finansowej ich klientów, zarówno konsumentów jak i przedsiębiorców.

Wojciech Szych, dyrektor Pionu Prawnego w EOS Poland

Nieetyczne zachowania finansowe podważają zasady współżycia społecznego. Badanie po raz kolejny wskazuje, że w sprawach finansowych konsumenci wciąż zapominają o uniwersalnych wartościach.

Niestety, nieuczciwe postępowanie nie zawsze spotyka się ze sprzeciwem. Tymczasem przyzwolenie, ułatwianie czy tuszowanie takiego zachowania jest także nieetyczne. Potrzeba edukacji społecznej i promowania zasad moralnych w sprawach dotyczących zaciągania i spłaty zadłużenia jest wciąż ogromna. Ważne jest także uświadomienie konsumentom, że długoterminowe korzyści wynikające z uczciwego postępowania przewyższają chwilowe zyski z nadużyć.

Każdy z nas powinien pamiętać o swoich zobowiązaniach finansowych i dążyć do ich terminowego regulowania. Do promowania standardów etycznych i odpowiedzialności w kwestiach płatniczych powinni włączyć się wszyscy uczestnicy rynku finansowego.

Jerzy Biskup, Branch Manager Ikano Bank Polska

Tegoroczny raport z badania moralności finansowej Polaków, jak co roku przyniósł wiele ciekawych wniosków. Choć poziom akceptacji dla niektórych zachowań obniżył się w porównaniu z poprzednim rokiem, jak w przypadku pracy na czarno (z 61,6 proc. w 2023 r. do 58,9 proc. w 2024 r.), to zakres przyzwolenia społecznego na nadużycia konsumenckie w sferze finansowej pozostaje od lat na wysokim poziomie.

Z punktu widzenia instytucji finansowej, zaskakującym wynikiem jest erozja zasady nakazującej spłatę zobowiązań finansowych. Mimo że nadal przeważająca większość traktuje oddawanie długów jako obowiązek moralny, widzimy spadek z 97 proc. w 2016 r. do 91 proc. w 2024 r.

Jednocześnie badani okazują spore zrozumienie dla wyłudzania kredytów posługując się cudzymi dokumentami, czy zatajanie informacji uniemożliwiających wzięcie kredytu, na co godzi się aż 49,6 proc. respondentów. W raporcie czytamy też, że nadużycia finansowe racjonalizujemy m.in. trudnościami finansowymi z powodu niskich dochodów, czy też wyrównywaniem rachunków z instytucjami finansowymi.

Tegoroczne wyniki potwierdzają, że konieczna jest dalsza edukacja społeczeństwa w zakresie etycznego podejścia do zarządzania finansami. Powstaje też pytanie, co dalej? Gdzie jest koniec naszego przyzwolenia na łamanie zasad moralnych?

***

Raport „Moralność finansowa Polaków 2024” jest dostępny na stronie: https://zpf.pl/badania-i-publikacje/raporty/raporty-cykliczne/

kontakt dla mediów

Diana Borowiecka

diana.borowiecka@big.pl

tel: +48 22 486 56 46

tel: +48 607 146 583

informacje o firmie

O BIG InfoMonitor:

Biuro Informacji Gospodarczej InfoMonitor prowadzi Rejestr Dłużników BIG. Zgodnie z Ustawą o BIG* przyjmuje, przechowuje

i udostępnia informacje gospodarcze o przeterminowanym zadłużeniu osób i firm. BIG InfoMonitor umożliwia dostęp do baz: Biura Informacji Kredytowej i Związku Banków Polskich, dzięki czemu stanowi platformę wymiany informacji pomiędzy sektorem bankowym i pozostałymi sektorami gospodarki. W 2015 roku BIG InfoMonitor udostępnił swoim klientom ponad 16,6 mln raportów. Łącznie z bazami BIK posiada dostęp do 6 mln 400 tysięcy informacji i danych gospodarczych o dłużnikach. Wpisanie dłużnika do Rejestru Dłużników BIG to natychmiastowe powiadomienie sektora bankowego i telekomunikacyjnego o przeterminowanym zadłużeniu. BIG InfoMonitor jest twórcą Programu Firma Wiarygodna Finansowo, którego uczestnicy uzyskują Certyfikat Firmy Wiarygodnej Finansowo - nowoczesne narzędzie do potwierdzania braku zaległości płatniczych. Certyfikat pomaga uzyskać przewagę w działaniach handlowych, wyróżnia firmę wśród innych przedsiębiorców i podnosi jej prestiż. Baza BIG InfoMonitor to także dane pozytywne, których liczba wynosi aktualnie ok. 20 mln.

Więcej informacji o BIG InfoMonitor można znaleźć na stronie www.BIG.pl

*Ustawa o BIG : Ustawa z dnia 9 kwietnia 2010 r. o udostępnianiu informacji gospodarczych i wymianie danych gospodarczych (Dz.U. Nr 81, poz. 530)

kontakt dla mediów

Diana Borowiecka

diana.borowiecka@big.pl

tel: +48 22 486 56 46

tel: +48 607 146 583

informacje o firmie

O BIG InfoMonitor:

Biuro Informacji Gospodarczej InfoMonitor prowadzi Rejestr Dłużników BIG. Zgodnie z Ustawą o BIG* przyjmuje, przechowuje

i udostępnia informacje gospodarcze o przeterminowanym zadłużeniu osób i firm. BIG InfoMonitor umożliwia dostęp do baz: Biura Informacji Kredytowej i Związku Banków Polskich, dzięki czemu stanowi platformę wymiany informacji pomiędzy sektorem bankowym i pozostałymi sektorami gospodarki. W 2015 roku BIG InfoMonitor udostępnił swoim klientom ponad 16,6 mln raportów. Łącznie z bazami BIK posiada dostęp do 6 mln 400 tysięcy informacji i danych gospodarczych o dłużnikach. Wpisanie dłużnika do Rejestru Dłużników BIG to natychmiastowe powiadomienie sektora bankowego i telekomunikacyjnego o przeterminowanym zadłużeniu. BIG InfoMonitor jest twórcą Programu Firma Wiarygodna Finansowo, którego uczestnicy uzyskują Certyfikat Firmy Wiarygodnej Finansowo - nowoczesne narzędzie do potwierdzania braku zaległości płatniczych. Certyfikat pomaga uzyskać przewagę w działaniach handlowych, wyróżnia firmę wśród innych przedsiębiorców i podnosi jej prestiż. Baza BIG InfoMonitor to także dane pozytywne, których liczba wynosi aktualnie ok. 20 mln.

Więcej informacji o BIG InfoMonitor można znaleźć na stronie www.BIG.pl

*Ustawa o BIG : Ustawa z dnia 9 kwietnia 2010 r. o udostępnianiu informacji gospodarczych i wymianie danych gospodarczych (Dz.U. Nr 81, poz. 530)